在笔者看来,在振奋于小米入局RISC-V之余,我更关注的小米自研手机SoC——澎湃系列处理器的进展。自从去年2月份公布了这个系列的首款芯片的澎湃S1之后,小米和其旗下的松果电子就再也没有公布这个产品线的最新进展。

记得当时雷军在澎湃S1的发布会上曾经说:“小米选择这条路是九死一生, 可能十年才能见硕果。”结合最近的情况来看,难道在发布豪言壮语之后,仅仅过了一年多就要宣布转型了?

遭遇挑战,效仿华为自研手机SoC

从某个角度看,成立于2010年的小米是智能手机产业的一个分水岭。

在这家公司出现之前,普通大众对手机的了解仅仅局限于颜色和屏幕,只有少部分的读者会关注到性能或者跑分之类的东西,更别说对高通、联发科和展讯等厂商的了解。但自从小米横空出世之后,不但智能手机的价格下降了,公众对手机的认知也上升了一个层级。小米也凭借这种高性价比的模式,圈得了一大批粉丝,公司也在过去几年里迅猛发展,并在今年成功登陆港交所。

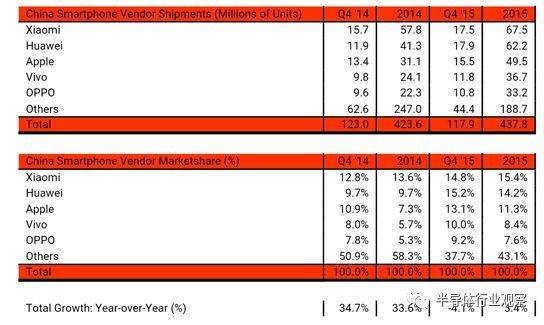

小米的招股说明书披露,从2010年开始运营到2015年底,公司的业绩从0暴增到668亿人民币,当中大部分都是来自手机产品贡献的营收。根据市场研究机构Strategy Analytics的数据显示,在2015年,小米也以6750万部的出货量,15.4%的份额蝉联中国手机出货量第一。

2015年大陆手机出货量统计

但在当时,正在风口浪尖的小米面临华为、OPPO和vivo等奋起直追。

从手机的构成上看,小米的手机,除了整个ID设计是自己的以外,其他的部件不论是SoC,还是存储、屏幕,都是第三方提供的。换句话说,小米所宣传的优势,也是其他厂商能买得到的。而国内这些好学的手机厂商,也正在效仿小米的模式,杀向小米的腹地。

尤其是华为,依赖于自研Kirin处理器的优势,这个老牌手机国产厂商不但能够解决供货问题,在价格和差异化打造方面的灵活性,也都是小米所不能比拟的。至于运营高手OPPO和vivo,他们也凭借线下开店的优势和品牌效应,在一步步蚕食小米的市场。到了2016年,小米的出货量出现急转直下。

据IDC的统计数据显示,该年度全球智能手机总销量为14亿7060万部,其中总销量排名前五的手机厂商分别是三星、苹果、华为、OPPO和vivo。前五大手机厂商市场份额占比分别为:21.2%、14.6%、9.5%、6.8%,5.3%。在国产厂商我海外厂商的双重夹击下,小米在2016年的出货量同比大幅度下跌了36%,首次跌出了智能手机出货前五的榜单。

2016年全球的手机出货量统计

但如果回头看,小米雷军其实在2015年就看到了这一点。

在2017年2月28日举行的澎湃S1发布会上,雷军表示,你们看到的这是28号发布的芯片,其实我们早在28个月前,也就是2014年10月左右,就开始了自有芯片的研发。也是在这一年,搭载Kirin 920的华为Mate 7掀起了一股旋风。华为手机在当年的出货量也暴增40%达到7500万台。相信雷军也是看到华为这样的表现,动了研发自由芯片的念头。

其实除了华为以外,苹果和三星也在自研手机处理器,这些厂商的成功,更加夯实了雷军自研芯片的决心。

前途未卜,澎湃芯不见澎湃

雷军是有远见的,但这个武汉大学计算机系毕业的软件高手,也许没想到自研芯片会是一条比他想象中更困难的路。

回到澎湃S1,这是采用28nm工艺打造的一颗完整的 SoC,在当中集成了 CPU、GPU、通讯基带、ISP 等部分。其中,CPU 部分为 8 颗核心(4 个 2.2GHz A53 + 4 个 1.4GHz A53),GPU 部分为四核 Mali-T860 MP4,28 纳米工艺。

虽然当时很多媒体将这颗芯片与联发科MT6755进行对比,得出了小米这颗芯片的高性能结果。但今天回看,小米只把这个芯片搭载在其一款手机上——小米5C,且这款手机销量不错,由此可以看出小米研发这款芯片更像是一次试水。坦白讲,做手机芯片真的没有像IC设计工程师调侃所说的“堆积木”那么简单。

对比现在市场上直流的手机SoC玩家,苹果在2008年就收购了由业界大拿开创的Palo Alto Semiconductor(成立于2003年),并在两年后收购了处理器设计公司Intrinsity(最早可以追溯到1993年)。在这样的团队和技术的支持下,A系列处理器才在全球逐渐打响了自己名头。

华为公司也在2009年推出了其首款应用处理器K3V1,经历了K3V2的失败,并最终在2014年的Kirin 920上,获得世俗意义上的成功。但我们应该看到,作为国内最大的芯片设计公司,华为海思的前身可以追溯到华为于1991年创立的集成电路设计中心,这些产品的成功,也并不是短短几年的积累。

而三星也在2009年开始猎户座芯片的研发,这个全球营收最高的半导体公司在芯片设计领域有了深厚的积累,但在手机SoC的研发上也吃过不少亏,才走到今天这一步。

其他如高通、联发科和紫光展锐等第三方手机芯片供应商,无论从历史沿革、公司积累或者人才水平方面,也都是经过多年历练才成长起来的。相反,小米旗下松果电子研发的澎湃系列芯片,无论在哪方面都似乎有所欠缺。据知情人透露,这个芯片的技术是是来自于联芯的SDR1860平台。考虑到联芯过去几年在手机SoC方面的表现,我们也应该对小米这颗芯片的实力有了直观了解。

另一方面,小米首颗推出的澎湃S1是面向高通、展锐和联发科正在血拼的中端市场。

如果小米继续在这个方向发力,这不符合手机厂商进入自研芯片市场的既定目标,因为现在的苹果、华为和三星在自研芯片方面,基本都是高举高打。也就说小米的初衷也许就是打造高端的处理器,而S1只是一个他们提早切入市场的一个过渡。但芯片研发成本的提升还有对技术的要求,也许就限制了他们走向高端的路,拖延了澎湃系列的步伐。

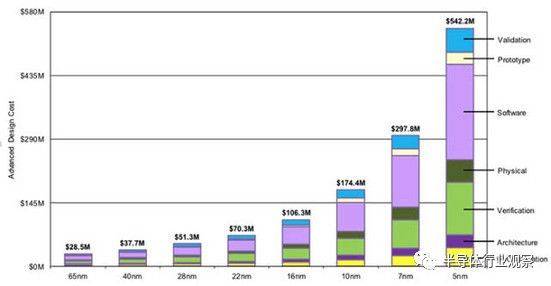

今年五月,网上曾盛传,小米旗下的澎湃S2即将亮相。消息透露,这是一颗使用台积电16nm FinFET工艺打造的4个A73和4个A53打造的处理器。但直到现在还没看到它的亮相,这或多或少与芯片设计技术难度加大、芯片研发成本提升有关。

Semiengingeering之前曾刊发过一篇文章,介绍了不同工艺下开发芯片所需要的费用,其中28nm节点上开发芯片只需投入5130万美元,16nm节点需要1亿美元,7nm节点需要2.97亿美元。到了5nm节点,开发芯片的费用将达到5.42亿美元。现在领先厂商都已经跑到7nm,对小米来说,这也是一笔巨大的开支,或许会让这家年轻的公司吃不消。

也许正是在这种种优势的影响下,小米澎湃改变了他的方向。

不同工艺节点下的芯片研发成本

雷军之前曾经说过:

“大家说芯片业也是软件业,本质上它是用软件把芯片的设计原理写完以后,直接固化到晶体管上的。大家知道芯片是怎么做的吗?芯片其实也是写软件,写完以后,用编译器给你编译成晶体管,最后全部做成晶体管。我们的做法是什么呢?没有全部固化,只固化了一部分,用了一个通用的高速矢量处理器,在上面做算法。所以,它的速度快,所以我们有很多的创新在里面。”

但从松果电子的发展看来,事情也许并没有雷军描述得那么复杂。

互联网对不同品牌处理器表现的调侃

进攻RISC-V,拥抱物联网的大机会

过去一年多的时间里,华为升级了新一代的Kirin 980,三星猎户座也更新了,高通的骁龙855也即将面世,联发科和紫光展锐也还在默默努力,但澎湃S2依然没有踪影。在很多分析师和专家看来,小米松果的自研手机芯片,也许离他们的目标越来越远了。但在笔者看来,现在与中天微在RISC-V上的合作,未尝不是他们的一个新机会。

RISC-V是一种基于精简指令集计算(RISC)设计原则的开放指令集架构(ISA),由伯克利大学于2010发起。相对于大多数传统ISA封闭的生态以及高昂的授权费用而言,其最大特色就是开放和免费。

由于基于该ISA可以根据实际应用对指令集进行扩展和裁剪,并且在不用花费高额授权费用的情况下针对具体情况实现处理器内核,因此获得众多志愿者、行业专家以及商业巨头的支持,围绕着RISC-V的生态迅速成长。

在很多专家看来,这个架构有性能、功耗、面积和价格方面的综合优势,加上开放,免费和扩展的特点,这就使得这个相对新的架构在即将爆发的物联网和边缘计算市场大有可为。国内外也有SiFIVE,芯来科技、Greenwave、CEVA和西部数据等一大波厂商投入这个产业当中去。这对于正在打造智能硬件生态的小米来说,无疑是一个机会。

根据招股说明书,小米把自己定位一个以手机、智能硬件和IoT平台为核心的互联网公司。

通过投资和管理建立的方式,小米打造起了一个庞大的智能硬件生态,俨然建立了一个庞大的消费IoT平台。截止到2018年3月31日,小米的生态系统已经拥有了超过210家公司的庞大阵容,公司的IoT平台也连接了超过1亿台设备(不包括智能手机和笔记本电脑),这在小米产品矩阵里,扮演了重要的角色。

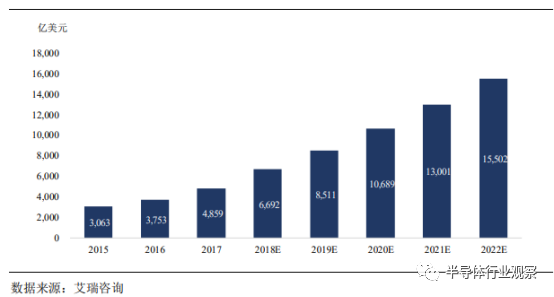

艾瑞咨询的数据也显示,2015年到2017年间,全球消费物联网硬件的销售额从3063亿美元增长至4859亿美元,年平均复合增长率高达26%。预计至2022年,将达到15502亿美元,未来几年的年平均复合增长率也将达到26.1%。依赖于平台和产品优势的小米,也势必会在其中分一杯羹。

当然,更上游的芯片厂商也不例外。

未来几年的物联网硬件设备销售额

在过往,小米生态链的智能硬件产品用的都是第三方半导体公司的芯片,对于一个大体量的系统厂商来说,这种依赖外部供应主核心芯片的方式,似乎变得越来越不受待见。尤其是近年来在中国芯和自主可控的目标推动下,很多大型系统厂商开始投入到芯片的自研中去。小米松果也是瞄着这个目标而去的。

微软、谷歌、亚马逊、百度甚至格力等厂商涉足芯片的现象表明,系统厂商设计芯片似乎是一个势在必行的事情。

从三年前就开始意识到的小米,虽然在澎湃处理器上的发展不及预期,但这次转攻物联网市场。对他们来说,或许真的是柳暗花明又一村。